LOS LÍMITES DE LAS EXPORTACIONES A CHINA.

Por Rubén A. CIANI*

El faltante de carne porcina afectada por la gripe africana, impulsó las compras del gigante asiático como una forma transitoria de suplir esa merma. Sin embargo, los beneficios del aumento de las exportaciones en Argentina no compensan los efectos negativos sobre su canasta de alimentos. El formato productivo de la ganadería argentina se reestructuró en los últimos años como consecuencia de la extensión de la agricultura.

La suspensión por 30 días de los embarques de carne bovina al exterior, formalizada en la Resolución MAGYP* Nº 75 del 20 de mayo de 2021, pone en debate el recurrente dilema que afecta históricamente a la economía argentina entre precios de alimentos e ingreso de divisas por exportaciones agropecuarias.

En este caso específico, la medida se aplica frente al continuo aumento en el precio interno de la carne, en un contexto de crecimiento de las exportaciones del producto hacia la República Popular China.

La argumentación gubernamental es que no se pueden tolerar dichos aumentos de precios, en el marco de una inflación creciente para productos con alta incidencia en la dieta alimentaria de los argentinos.

Por el lado opositor se señala que este tipo de intervenciones desalientan el crecimiento de la producción interna, demanda laboral y disponibilidad de divisas, todas ellas variables críticas en una coyuntura dominada por el endeudamiento y la recesión, que se agravó con la pandemia.

Atendiendo estos argumentos opositores, así como las condiciones microeconómicas desfavorables que pueden determinar intervenciones en los mercados que alteran las condiciones preestablecías, considero importante señalar algunos límites que enfrentan tanto esta nueva demanda china, como el aumento de la producción interna para abastecerla, sin perder de vista el contexto coyuntural e histórico que los comprende.

El impacto sobre el precio interno de la carne

El relevamiento de precios en los barrios populares que realiza el ISEPCI en forma mensual, muestra que en los primeros cuatro meses del 2021 los productos cárnicos lideraron los aumentos registrados en la Canasta Básica de Alimentos (CBA).

Considerando los datos relevados desde diciembre del 2020 hasta abril del 2021, se observa que mientras los productos verdulería aumentaron 8,20% y los de almacén 14,88%, el conjunto de las carnes registró un incremento del 25,72%. Cabe destacar que el incremento de la Canasta Básica de Alimentos (CBA) en dicho período fue del 17%.

Paralelamente, los precios de los cortes populares de carne bovina, es decir aquellos que son consumidos en los barrios, crecieron en un rango que oscila entre el 50% y 77%, según cada uno.

Estos movimientos de precios tienen una alta incidencia en la dieta alimentaria argentina, ya que el gasto en consumo de carnes alcanza al 35%-40% de la CBA y se constituye en un factor crítico para la seguridad alimentaria, en un país con más del 40% de la población por debajo de la línea de pobreza y más del 10% por debajo de la indigencia.

Es importante señalar, que estos aumentos suceden a pesar de los diferentes sistemas de control de precios y medidas de aprovisionamiento de mercadería a menor valor, impulsados por el gobierno como objetivo antiinflacionario durante el 2021.

Los límites en la demanda china en la exportación de carnes

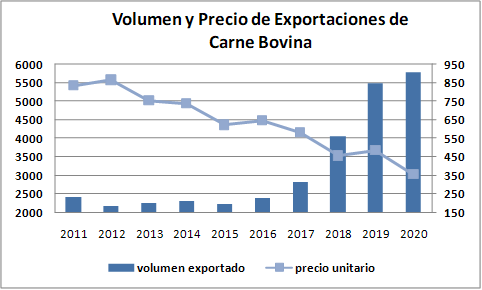

A partir del año 2017 las exportaciones argentinas de carne vacuna crecieron en forma continua, triplicando su volumen anual desde 313 mil toneladas (base res con hueso) a 903 mil toneladas en 2020; y alterando una tendencia estable que habían experimentado en la primer parte de la década, con un volumen promedio anual del orden de las 200 mil toneladas.

La principal causa de este cambio de tendencia fue la irrupción de crecientes compras desde China, que no solo llevaron a que este país se constituya en el principal destino de las exportaciones argentinas; sino además, que la importancia de su participación explica más del 95% del incremento observado en los volúmenes exportados entre 2017-2020.

La fiebre porcina africana (PPA) causó en 2018 una caída del 40% (alrededor de 100 millones de cabezas) en la oferta doméstica de carne porcina en China. La menor disponibilidad interna de este producto, que es dominante en su dieta alimentaria, determinó un cambio en la estructura de aprovisionamiento en el país asiático. En orden a ello aumentaron drásticamente sus importaciones porcinas, promovieron inversiones para producción porcina en el exterior, y también comenzaron a importar carne bovina como un producto sustituto de la oferta doméstica faltante, en principio en forma transitoria.

El aumento de la producción interna de carne entre 2017-2020 abasteció sólo el 50% del incremento en las exportaciones, trasladándose el resto hacia un menor consumo interno vía mayores precios.

Esta exportación generó en 2020 un mayor ingreso de divisas en Argentina, el que ascendió a 1700 millones de dólares con respecto a 2017, cuando se inició el proceso de compras chinas. Dicha cifra alcanza al 3% del total exportado por Argentina en el 2020.

Sin embargo, es importante destacar que en términos relativos el aumento del valor exportado es inferior al correspondiente al volumen exportado, ya que las compras desde China comprenden productos de menor precio, por ser carnes de inferior calidad a aquellas destinadas a otros mercados.

Por esta razón, el precio de las exportaciones argentinas de carnes se reduce desde 4160 dls/tn en 2017 a 3019 dls/tn en 2020, acelerando la tendencia a la baja que muestran los precios de exportación de la carne vacuna en toda la década (ver gráfico). La causa de esta aceleración en la caída del precio, no puede vincularse con los precios internacionales, ya que en el mercado mundial los valores se mantuvieron estables entre el 2017-2020 en el orden 4300 dls/tn.

Como fue señalado, el nuevo formato de aprovisionamiento de carnes que implementa China tiene en principio el objetivo de enfrentar una crisis coyuntural de oferta interna derivada del PPA. Si bien se observó un recrudecimiento del PPA en 2020, que puede determinar una extensión de aprovisionamiento externo por parte de China, aún no podemos asegurar que esta tendencia creciente en las exportaciones argentinas de carne se mantenga en el mediano plazo.

Ciertamente, en ese orden se deben evaluar y explicitar cuales serían las condiciones que permitan la posibilidad de llevar esta oportunidad de negocios hacia una forma de penetración estable en el mercado chino.

Por otra parte, el ingreso de divisas adicionales que tiene el país por el incremento de embarques a China, es inferior en términos relativos al volumen de oferta que se recorta para los consumidores locales. Cuáles son las condiciones para aceptar mayor ingreso de divisas en detrimento de una menor oferta doméstica, considerando que el aumento de la producción interna entre 2017-2020 abasteció solo el 50% del incremento en las exportaciones, trasladándose el resto hacia un menor consumo interno vía mayores precios.

Los consumidores contribuyen impositivamente (solo por IVA) tres veces más que las exportaciones a China (Derechos de Exportación).

Este desbalance fiscal puede abordarse con mayor efectividad en el corto plazo, solo desde las exportaciones a China.

Las divisas generadas por el boom exportador tampoco son determinantes en términos fiscales, debido a que si se comparan los precios relevados por el ISEPCI en el mercado doméstico durante diciembre de 2020, y el precio FOB de base producto fresco, los consumidores contribuyen impositivamente (sólo por IVA) tres veces más que las exportaciones a China (Derechos de Exportación). Este desbalance fiscal puede abordarse con mayor efectividad en el corto plazo, solo desde las exportaciones a China.

Por último, cabe destacar que en la medida adoptada por el Gobierno quedan exceptuados los embarques que cubren las cuotas disponibles por Argentina en varios países. En esta excepción se encuentra la cuota Hilton por 29.500 toneladas a Europa, compuesta por cortes de alto valor comercial (entre 6000 y 7000 dls/ton en 2020); la cuota 481 de carne con hacienda terminada en feedlot; y el cupo de 20.000 toneladas a Estados Unidos.

Los límites en la oferta argentina de exportaciones de carnes.

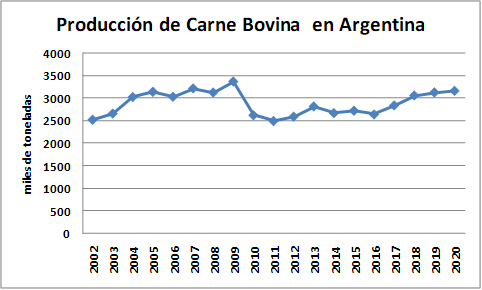

La producción de carne bovina en Argentina observa en la serie 2002-2020 cierto nivel de estabilidad, con un valor medio de 2891 miles de toneladas, máximo de 3376 miles de toneladas y mínimo de 2497 miles de toneladas (ver gráfico).

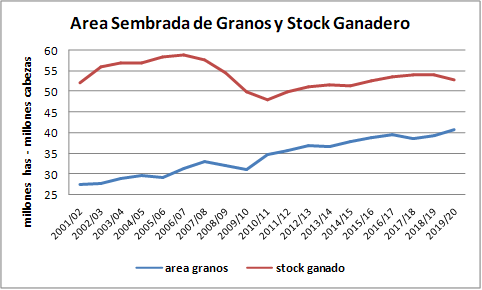

Uno de los factores que se asocian con esta estabilidad en la oferta, es que los stocks ganaderos no solo registran escaso crecimiento histórico, manteniéndose en niveles que rondan las 50/55 millones de cabezas, sino que este fenómeno responde exclusivamente a políticas sectoriales erróneas.

No obstante, es fundamental abordar en este análisis el efecto que tuvo sobre la producción ganadera, la expansión de la agricultura observada a partir de la aprobación del uso de semillas transgénicas (OGM) en 1997. Este proceso dominado por la ampliación del área destinada a la soja, que se denominó sojización, avanzó sobre áreas dedicadas a la ganadería, desplazando estas explotaciones a regiones marginales, impulsando la implementación de nuevos modelos más intensivos (feedlot y otros), dando como resultado la limitación del crecimiento del stock ganadero (ver gráfico).

En el cuadro puede observarse como el stock ganado se ubica en el orden de las 52 millones de cabezas al principio (2002) y al final de la serie (2020); mientras que en el período 2007-2011 se observa una sensible caída, cuando disminuye desde 58.7 millones de cabezas en 2007 a 47.9 millones en 2011, justamente cuando se produce una aceleración de la tasa de expansión de área granos a partir de la temporada 2005/06.

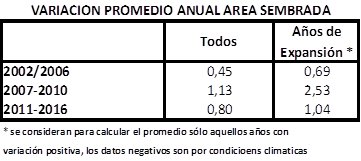

En este sentido, al calcular los crecimientos promedios quinquenales, vemos que en 2002- 2006 el incremento promedio anual del área destinado a la agricultura se ubica en las 450 mil hectáreas y avanza a 1.13 millones de hectáreas en 2007/2010, para estabilizarse en 800 mil hectáreas en 2011-2016.

Estos números y su evolución, nos permiten definir una alta correlación entre las baja registrada en los stock ganaderos entre 2007-2011 y la expansión de la superficie sembrada en similar período, pero no alcanzan para describir la relación causa y efecto. Solamente considerando el momento histórico, – precisamente en la segunda mitad del decenio 2000- , de consolidación de la siembra directa como modelo de cultivo, del agronegocio como forma de tenencia de la tierra y del desarrollo de feedlot ganadero como modo de producción; nos permite inferir una sensible incidencia de la expansión agrícola sobre la reducción del stock ganadero; independiente de otros factores y variables secundarios.

Por último, es importante destacar en este proceso los efectos del desarrollo de los feed-lot y la suplementación animal, que cambiaron sustancialmente el modelo ganadero de extensivo a intensivo. En la segunda mitad del decenio del 2000 se calculaba que el 25% de la producción ganadera se terminaba el feedlot, porcentaje que paso a niveles del 80/90% en la actualidad (incluyendo la suplementación intensiva). Este cambio explicaría que:

- Con un stock ganadero de 58.7 millones de cabezas se producían en 3.2 millones de toneladas de carne en 2007, cifra similar al producido en 2020 con 52.9 millones de cabezas. Claramente, el cambio hacia lo intensivo genera una mayor productividad del stock ganadero.

- La recuperación observada en la superficie sembrada de maíz que compite en la actualidad con el cultivo de soja. En este marco, el consumo interno de forraje, para transformación de carne bovina, porcina, aviar, láctea, aumentó durante el período señalado de 8.0 en 2007 a 17.5 millones de toneladas en 2020.

Algunas consideraciones finales

- Los aumentos del precio de la carne bovina, tienen un efecto muy sensible sobre el presupuesto de los sectores populares en Argentina, y también sobre la soberanía alimentaria de toda la población, que basó históricamente su dieta alimentaria en una participación relevante de este producto. Además en el caso especifico de los embarques a China, se incluyen cortes que compiten con los consumos populares.

- El conflicto entre el Gobierno y el sector ganadero reitera el debate sobre la necesidad que tiene el país de constituir un mercado interno de alimentos independiente de la evolución del mercado internacional y sus variables. Debemos afianzar el concepto de complementariedad entre ambos mercados, frente al de sustitución propuesto por los sectores de poder

- No son claras las perspectivas de largo plazo para las exportaciones de carne bovina a China, considerando que el cambio de abastecimiento en el país asiático puede ser transitorio hasta recuperar su stock porcino.

- Las perspectivas sobre ingresos de divisas y fiscales que resultan de este intercambio comercial, no alcanzan una magnitud que permita asumir efectos sobre el consumo interno.

- Si debemos atender la demanda laboral, ya que entre 2017 y 2020 se incrementaron en 5700 los empleos en el sector frigorífico. También habría que tener en cuenta que varias pymes ganaderas realizaron inversiones adecuando su producción a las nuevas condiciones de la demanda externa.

- El modelo productivo ganadero argentino, limitado por la agriculturización, no presenta alta respuesta en oferta frente a la mayor demanda de China, situación que afecta exclusivamente al consumo interno.

*Ruben A. CIANI, es Licenciado en economía e investigador del ISEPCI.

Fuentes de datos.

ESTIMACIONES AGRÍCOLAS, INFORME MENSUAL – MAGYP – MAYO 2021

ESTIMACIONES AGRÍCOLAS, INFORME SEMANAL – MAGYP – MAYO 2021

ESTIMACIONES AGRÌCOLAS, INFORME SEMANAL – MAGYP – MAYO 2015

ESTIMACIONES AGRÍCOLAS, INFORME SEMANAL – MAGYP – MAYO 2010

PRINCIPALES INDICADORES DEL SECTOR BOVINA 2000-2020 – MAGYP – 2021

INDICADORES DEL BOVINOS MENSUALES – MAGYP – ABRIL2021

TRADEMAP – DATABASE SERIES ANUALES – 2021

LAS CARNES CONTINUAN AL FRENTE DE LOS AUMENTO DE LOS ALIMENTOS – ISEPCI – MAYO 2021

CARACTERIZACIÓN Y EVOLUCIÒN DEL EMPLEO REGISTRADO (SERIE TIMESTRAL) – OEDE MINISTERIO TRABAJO- 2021