EL SUPERÁVIT FISCAL EN PROBLEMAS. EL MODELO DE MILEI Y CAPUTO SE TAMBALEA

Nota elaborada por el equipo de Economía de ISEPCi. Junio 2024.

Los riesgos de un programa económico supeditado a la continuidad del superávit fiscal, se manifiestan de manera cada vez más evidente en una diversidad de nuevos frentes que se van abriendo cada semana. Desde las tensiones cambiarias a las exigencias perentorias del FMI, pasando la imposibilidad de seguir reduciendo gastos en el marco de una actividad económica que no para de caer.

El ajuste en curso comienza a mostrar límites

La semana pasada el ministerio de economía salió a festejar comunicando un nuevo resultado fiscal superavitario para el mes de mayo, que el mismo Luis Caputo había anticipado públicamente. Según datos oficiales, el superávit primario acumulado en el año alcanzó 1 punto del PBI, mientras que el superávit financiero fue de aproximadamente 0,4 puntos. En términos del gasto, marcó una caída real de casi 30%, con partidas que siguen llevándose prácticamente a cero (transferencias a provincias y obra pública) y otras más que vienen siendo víctimas de la motosierra, nada nuevo.

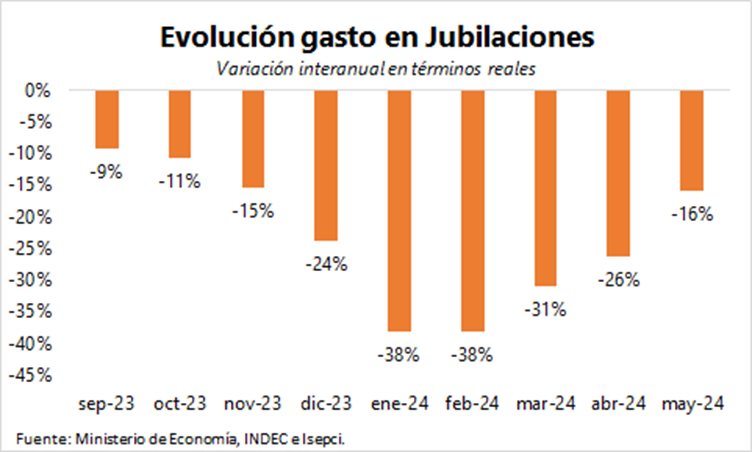

En particular, hay que empezar a seguir con atención el comportamiento del gasto en jubilaciones y pensiones, históricamente representativo de una tercera parte del total. En mayo esta caída, que alcanzó -16% real, viene desacelerando respecto a los meses previos. Es que producto de las diferentes fórmulas de movilidad que rigieron a los haberes jubilatorios, ninguno ha logrado sortear la dificultad de actualizarse con un rezago, tal que en momentos en los que la inflación se dispara, su caída real se acentúa. Es decir, que la vieja fórmula ayudó al gobierno de Milei a licuar este importante gasto del estado en sus primeros meses de gobierno. Sin embargo, si hoy empezamos a observar menor caída por este concepto, obedece a que el impacto del salto en precios de enero-febrero-marzo va quedando atrás. Suponiendo que el proyecto impulsado por toda la oposición que hoy cuenta con media sanción de la cámara de diputados no tuviese éxito, las variaciones interanuales para el resto del año deberían ir convergiendo a la diferencia de 8,1% que se perdió en el empalme con la fórmula impuesta vía DNU por el presidente. En síntesis, continuar licuando a las ya golpeadas jubilaciones, encuentra límites de cara a la segunda mitad del año.

Por el lado, de la recaudación, mayo a diferencia de lo que viene pasando, resultó con crecimiento en relación a la inflación. En particular sirvió de ayuda por tratarse del mes en el que ingresa el impuesto a las ganancias tributado por las sociedades que cierran balance en diciembre, que, debido a la devaluación sobre fin de año, tuvieron que imputar un importante resultado por tenencia en sus estados de resultados. En resumen, sin este empuje extraordinario y si supusiésemos una recaudación acorde al promedio de los primeros meses del año, la misma hubiese profundizado su sendero bajista y el superávit no hubiese sido suficiente para cubrir el pago de intereses del período. Bandera inalienable de la presente gestión económica.

A pesar de las felicitaciones del Fondo Monetario Internacional a través de su Staff Report por el sobre cumplimiento de las metas, el ajuste fiscal empieza a mostrar sus límites.

Además del caso antes mencionado de las jubilaciones, al gobierno se le empieza a dificultar mantener gastos pisados como sucedió a principios de año, por el implícito período de gracia con el que contó al principio del gobierno. Al tiempo que los ingresos, más allá de partidas excepcionales (en junio por ejemplo se imputará la recaudación del impuesto PAIS por pagos de utilidades y dividendos), no reflejarían una sustancial mejora a cuentas de la caída de la actividad económica.

Los desafíos del equilibrio fiscal vía ajuste con recesión se complejizan, más aún si se sostienen los puntos del paquete fiscal rechazados por el senado: reimposición de ganancias y modificaciones en bienes personales.

La suerte del equilibrio fiscal es la suerte del programa en ejecución.

La línea teórica del presidente Milei dice que la emisión monetaria es la única causante de la inflación, por ende, el fin del déficit fiscal que implica el fin del financiamiento monetario del BCRA al Tesoro, es la receta para terminar con la inflación. En este sentido, es que presentan el sendero bajista del índice de precios, como una consecuencia de terminar con el déficit fiscal, librando al oligopólico mercado de bienes la suerte del comportamiento en los precios. Esto a pesar de que el ministerio de economía se muestra más pragmático que esta tesis, considerando casos como la judicialización de los aumentos en prepagas (que liberaba el propio DNU 70), o bien la prórroga en los ajustes de tarifas de servicios públicos, para ayudar al dato mensual de inflación.

Siguiendo la línea secuencial en la que la suerte de la inflación es la suerte del resultado fiscal, es que aparece como segundo elemento el mercado de cambios.

Si a la inflación no le va bien y no cumple los objetivos de reducción, bajo este esquema de devaluación mensual fijo al 2%, las dudas sobre la competitividad del tipo de cambio serán cada vez mayores. Hasta tanto, la inflación mensual no equipare la tasa de devaluación, la moneda continúa apreciándose, tal como se observa en el índice de tipo de cambio real multilateral.[1]

O bien, reconociendo la necesidad de re-sincerar el valor del dólar, con todas las consecuencias que ello implica, y sobre la que vienen mostrando resistencias desde el equipo económico. En síntesis, el éxito de la política fiscal, que garantizaría el éxito en la baja de la inflación es, en consecuencia, el éxito del esquema cambiario pautado. ¿Qué sucedería si alguno de estos engranajes no encaja?

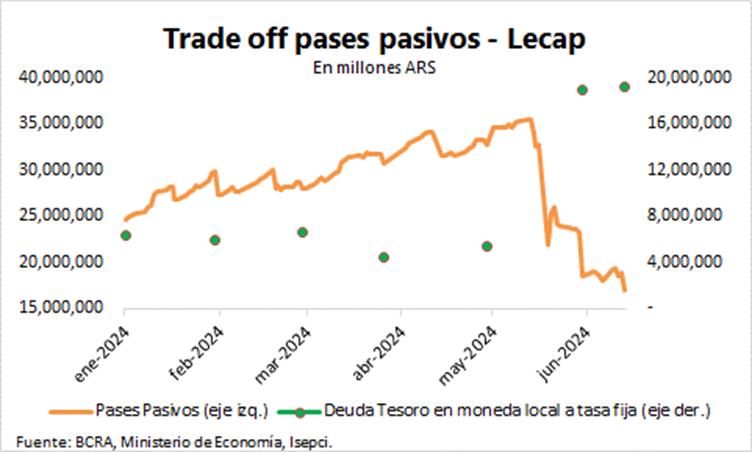

El tercer elemento, que recientemente se encuentra supeditado al equilibrio fiscal es la política monetaria, en su afán por apagar los motores de emisión monetaria. Desde mediados de mayo, el Tesoro reestrenó los instrumentos de deuda de tasa fija capitalizables (Lecap)[2], en importantes montos para incentivar la migración desde las colocaciones en pasivos del BCRA hacia el Tesoro. Ofreciendo de esta manera una opción al pase pasivo[3] del BCRA y alentado así, con premio un mejor rendimiento (tasa mensual 4,25% el Tesoro vs 3,3% el pase). Esta migración se reflejó desde mayo y el propio Luis Caputo, incitó a los bancos a que consideren la tasa de Lecap como la referencia de política monetaria en el arbitraje del sistema financiero. En este caso, la condición necesaria para que esta migración continúe por este camino, es la solidez del superávit fiscal del Tesoro. En la medida en que éste se vea en duda, por mejor remuneración que implique la Lecap frente al pase, los acreedores locales evitarían la opción que represente un mayor riesgo crediticio para gestionar su liquidez.

En resumen, estamos ante un superávit fiscal -el alambre que ata a todo el resto de la política económica en ejecución (cambiaria y monetaria)- que está mostrando serias dificultades para sostenerse en los meses por venir. Es momento de empezar a preguntarse qué sucederá con los planes de Milei, si el desempeño fiscal profundiza estas debilidades.

[1] Tipo de cambio multilateral: medida de competitividad del tipo de cambio, que consiste en descontar el tipo de cambio nominal por la inflación (tipo de cambio real) y se compara con el tipo de cambio de real de las monedas de los principales países con los que Argentina comercia.

[2] Lecaps: Títulos de deuda de corto plazo emitidos por el tesoro nacional (Letras Capitalizables)

[3] Pase pasivo: instrumento de deuda del BCRA de un día de plazo, destinado a remunerar la liquidez de los bancos comerciales y fondos comunes de inversión.

**Contacto Prensa: 1136483667 / 1156167088