*Por Lic. Rubén Ciani

Una alternativa a los programas de control de precios, con muy baja efectividad, la podemos encontrar en la Ley 26.992 vigente desde 2014. Esta legislación crea un Observatorio de Precios y Disponibilidad de Insumos, que aún no parece mostrarse operativo. En el marco de dicho observatorio se podría monitorear los precios y la estructura de costos de las empresas, y establecer un registro de los márgenes de ganancias de las mismas.

Aquí aportamos una reflexión desde alternativas ortodoxa y heterodoxa de este fenómeno recurrente en la historia argentina, que incluso acerca una herramienta de política pública vigente (aunque nunca aplicada) para contener los precios.

El proceso inflacionario en Argentina parece constituirse, por su duración y magnitud, en un hecho que excede el alcance de las teorías dominantes en el mundo. Un claro ejemplo de ello es que la tasa de inflación promedio del periodo 2013/2022 en Argentina, superó en 30 veces a la inflación promedio del grupo de los 6 principales países desarrollados (G6).

Esa relación es independiente de los niveles de tasa en Argentina. Al finalizar el gobierno de Macri en 2019, cuando la tasa era del 54.5%, la diferencia fue de 33 veces con respecto al G6. En cambio, durante el año 2022 en un contexto mundial de guerra e inflación, la tasa anual local fue 95%, pero la relación fue tan solo de 14 veces. Esto muestra además la complejidad del fenómeno inflacionario en Argentina, ya que las condiciones locales dominadas por fuga de capitales en 2019, tuvieron mayor incidencia que el contexto internacional como factor de presión sobre la inflación local.

La evidencia invita a pensar en la construcción de un análisis amplio, más asociado a lo empírico que a visiones teóricas predominantes en el estudio del proceso inflacionario en Argentina. Esa es la razón fundamental que motiva este artículo, el cual no se resigna a quedarse en un diagnóstico de situación, si no que rescata herramientas de gestión pública como base para construir alternativas a los controles de precios aplicados en los últimos años, que tuvieron escasos resultados en la contención de la inercia inflacionaria.

DOS VISIONES SOBRE LA INFLACIÓN EN 2022

La actual conducción económica, que inicio su gestión en agosto del 2022, realizó un giro ortodoxo en la política antiinflacionaria: disminución del gasto público y alianza con los sectores más concentrados de la producción y el comercio de alimentos en el marco del programa “Precios Justos”.

De esta manera la argumentación oficial respecto al proceso inflacionario paso de describirlo como un fenómeno multicausal hacia lógicas ortodoxas-monetaristas, que posicionan al orden fiscal y el control de dinero circulante como principales ejes en esa lucha.

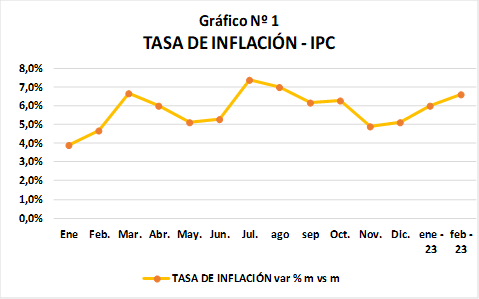

Sin embargo, la tasa de inflación que, en julio de 2022 -con el cambio de la conducción económica- había alcanzo un pico del 7%, se redujo un breve lapso hasta retomar una tendencia alcista a partir del mes de diciembre y, trepar al 6.6% en febrero de este año. (Ver Gráfico Nº1), con pronósticos superiores al 7% para el mes de marzo.

El cuadro refleja algunos datos que son de suma importancia para entender la magnitud del proceso inflacionario argentino:

- Durante 2022 se alcanzó uno de los índices de inflación más altos de nuestra historia (excluyendo la hiperinflación): 95%.

- Al anualizar el período finalizado en febrero del 2023, la aceleración del proceso se expresa con una tasa anual del 102%.

- La tasa promedio inflacionaria del 6.1% alcanzada en el segundo semestre del año 2022, supera por cerca de un punto al valor del primer semestre (5.2%).

INFLACIÓN DE 2022 Y EXCESO DE DEMANDA

Desde la visión ortodoxa este proceso se explica por dos razones:

a- El aumento del gasto público determina de mayor emisión monetaria;

b- El aumento de moneda (vía saldos monetarios) termina en un exceso de demanda de bienes y mayores precios.

Siguiendo esta simplificación, podríamos caracterizar como vector ortodoxo que vincula cantidad de dinero con inflación al siguiente: aumento del gasto público – emisión monetaria – exceso de demanda – precio.

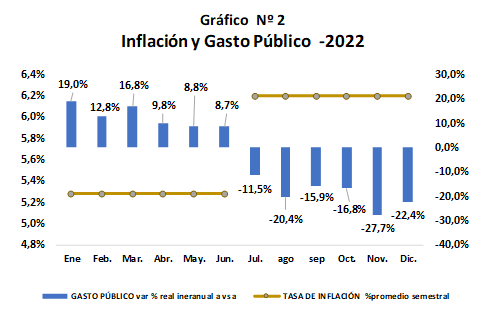

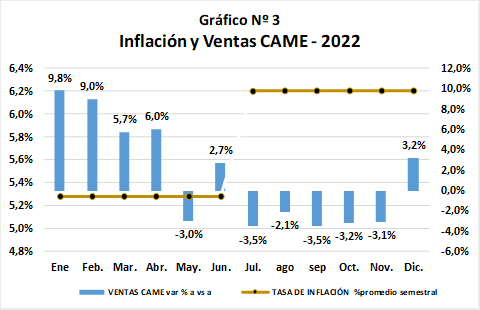

Esta construcción puede graficarse como la correlación entre la tasa de inflación observada en 2022 (promedio semestral) con: a) Variación del gasto público nacional en términos reales, b) Variación interanual de las ventas minoristas (base a los datos de CAME), como proxis al exceso de demanda de bienes finales que conforman la inflación núcleo.

Es importante señalar que las ventas minoristas (no incluye hipermercados y supermercados) representan entre el 60% y 70% del total de ventas de consumo masivo. Por su parte, los datos de CAME representan aproximadamente al 90% del total de comercios minoristas PyMEs.

El análisis de la coyuntura observada en el año 2022 se realiza considerando el promedio semestral de la tasa de inflación, el que nos permite desagregar los efectos de las dos visiones económica aplicadas por el gobierno.

En primer término, el promedio semestral de inflación se vincula a la evolución del Gasto Público, medido por las variaciones interanuales en los doce meses del 2022. El resultado, como muestra el Gráfico Nº 2, no denota la correlación positiva esperada entre gasto e inflación. Específicamente durante el segundo semestre, no se verifica una baja de la tasa de inflación en concordancia con el ajuste realizado en el gasto. Este último registra una caída mensual promedio del 19.1%, mientras la tasa de inflación aumentó en un punto porcentual.

Similar situación se observa al confrontar evolución de tasa inflacionaria con ventas minoristas. Teóricamente, la mayor disponibilidad de dinero llevaría a un aumento de las ventas, vía mayor demanda, la que debería impactar positivamente en los precios; en tanto si aquellas disminuyen la inflación debería bajar. Ambas condiciones, definirían una correlación positiva entre demanda y precios.

Sin embargo, en el Gráfico Nº3, podemos ver que las ventas minoristas, en su medición interanual, disminuyen entre julio y diciembre a una tasa promedio mensual del 2.0%, incluido la suba del 3.2% registrada en el mes de diciembre. En oposición, la inflación promedio sube.

En suma, las relaciones inflación-gastos e inflación-ventas minoristas, no parecen vincularse como teóricamente se esperaba, al menos en el corto plazo.

INFLACIÓN 2022 Y EXPECTATIVAS

Una visión alternativa es vincular la inflación con el precio del dólar, relación muy relevante en un sistema bimonetario como el de Argentina. Esta vinculación dólar – inflación se acentuó con la convertibilidad de los años noventa, que fijaba una relación uno a uno entre dólar y peso argentino.

En 2022 una de las causas más relevantes que impulsaron el aumento del precio del dólar fue la disminución de reservas internacionales. Esta limitación externa se manifestó en expectativas devaluatorias.

En este caso, un vector que podría caracterizar el proceso inflacionario estaría conformado por: expectativas de reservas internacionales insuficientes – aumento del precio del dólar paralelo – cobertura de las empresas vía tasa de ganancia – aumento de precios.

En Argentina, las expectativas devaluatorias suelen impactar primariamente en los sectores más concentrados de la producción de bienes y servicios. Estos tienen la “gobernanza” de los mercados y dolarizan sus ganancias, independiente del origen de su capital (nacional o extranjero), ya que además del contexto bimonetario, que incentiva la dolarización, en el actual capitalismo financiero todas las grandes empresas son transnacionales.

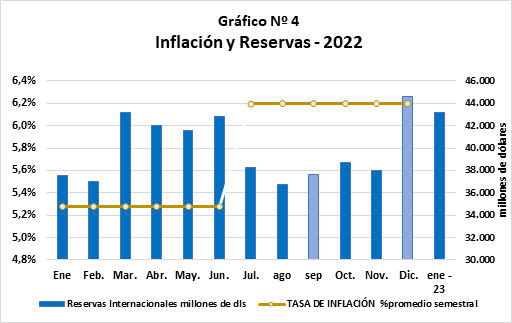

En el gráfico Nº 4, se visualiza la evolución de las reservas internacionales en los 12 meses de 2022, conjuntamente con las curvas de tasa de inflación promedio semestral en el mismo año.

Los movimientos en las reservas internacionales encuentran una relación esperable en el contexto de expectativas. El promedio semestral de inflación es más bajo con recuperación de reservas, en tanto que aumenta cuando las reservas bajan. Cabe destacar que, en los meses de septiembre y diciembre, la aplicación del dólar soja incentivo el ingreso de divisas y el aumento de las reservas internacionales. Pero esta medida fue forzada precisamente por la disminución de las reservas y su efecto inflacionario. Es decir, en el centro de la escena seguían estando las expectativas de reservas internacionales insuficientes.

También debemos evaluar variables monetarias como la demanda de dinero y su velocidad de circulación, como factores que incentivan la inflación a través del precio del dólar. Pero si lo consideramos en base a expectativas de devaluación, podemos afirmar que esa no es la única causa del proceso inflacionario y que la dolarización de las ganancias empresarias es independiente de la cantidad de dinero.

Ciertamente, “secar” de pesos al mercado disminuirá la demanda de bienes y la inflación, en un proceso muy recesivo. Pero, ¿en cuánto tiempo y a qué costo social? “En el largo plazo todos estaremos muertos”, decía el economista Keynes. Por otra parte, cuanto costo social adicional puede soportar una economía que tiene un 40% de pobreza.

INFLACIÓN Y OTROS INSTRUMENTOS

Las visiones ortodoxas de la economía evalúan que la restricción externa en 2023, provocada por la sequía, la falta de ingreso de capitales, etc. sin reducción de déficit fiscal y sin ancla de precios terminará en devaluación y más inflación.

Es altamente probable que esto suceda de no utilizarse los instrumentos adecuados para desactivar la inercia inflacionaria que generan las expectativas devaluatorias. Estos deben dominar una economía altamente concentrada, para ser efectivos; así como atender una alta inequidad distributiva, para ser sostenibles.

Bajo esas condiciones, debemos entender en relación al déficit fiscal:

- Se está reduciendo en orden al acuerdo del FMI, pero como muestran los números de segundo semestre del 2022, concentrándose en la reducción del gasto público y con escaso efecto sobre la inflación.

- La estructura impositiva del país, -donde el 60% de la presión se aplica a bienes y servicios-, lleva a que las restricciones del gasto público devengan en una reducción de los ingresos fiscales y en un probable aumento del déficit.

- El déficit fiscal, también se puede reducir con mayores ingresos del estado. Para esto, debemos tener una presión impositiva progresiva. Esto quiere decir, mas impuestos a las ganancias y riqueza, y menos a los bienes y servicios (acercándonos a la estructura que tienen los países europeos)

- En el Congreso esta sin tratar el Impuesto a la Renta Extraordinaria, destinado a capturar el plus de ganancias de ciertos sectores en la pandemia. Esta medida corregiría las transferencias de ingresos en un mercado de competencia imperfecta, por lo cual no sería incompatible con el pensamiento liberal.

- Asimismo, la carta de intención con el FMI promueve una revaluación inmobiliaria, la que elevaría el ingreso por impuesto a la riqueza. Claramente, esta revaluación debería orientarse a los grandes propietarios inmobiliarios, sin afectar las viviendas de las clases medias. En Argentina, el aporte fiscal de la riqueza alcanzó en 2021 a solo el 3% del total de impuestos nacionales, luego de un incremento desde su valor mínimo histórico del 0.4% en 2018.

Con respecto al ancla inflacionario, el gobierno lo sostiene con el cumplimiento del acuerdo con el FMI y con el sistema de control “precios justos”.

Manteniendo el acuerdo con el FMI, la eficacia del sistema de control de precios asume una importancia altamente relevante. Además, en el marco de expectativas, el control de precios aparece como una herramienta para cortar la inercia inflacionaria.

Los programas aplicados hasta el presente (precios cuidados, precios justos), se caracterizan por fijar los precios “en góndola”, método que enfrenta como debilidad:

- La falta de una estructura de control de una dimensión acorde;

- La complejidad de bienes que conforman los mercados de consumo en el siglo XXI;

- La diversidad de bocas de expendio que, frente a la falta de control, termina en acuerdos solo con las cadenas de hipermercados;

- Los límites que enfrentan la mayor parte de los consumidores, principalmente en los sectores populares, que compran en negocios de cercanía y “al menudeo”, que no son amparados por los distorsionados sistemas de control precios.

Una alternativa a estos programas de control de precios, con muy baja efectividad, la podemos encontrar en la Ley 26.992 vigente desde 2014. Esta legislación crea un Observatorio de Precios y Disponibilidad de Insumos, que aún no parece mostrarse operativo. En el marco de dicho observatorio se podría monitorear los precios y la estructura de costos de las empresas y establecer un registro de los márgenes de ganancias de las mismas.

Resulta contradictorio realizar controles en una diversa y extensa población de bocas de expendio (góndola), cuando existe una producción fuertemente concentrada. Sería mucho más eficiente enfocarse en las decenas de empresas oligopólicas productoras de alimentos e insumos básicos, que son los principales formadores de precios, que en el control de miles de bocas de expendio.

Al respecto, los datos son elocuentes. Según información de la Comisión Nacional de Defensa de la Competencia, las grandes cadenas concentran alrededor del 80% de las ventas totales del sector supermercadista en Argentina. Tres cadenas principales son responsables de la mitad de las ventas del sector. Asimismo, el 74% de la facturación de los productos de la góndola se corresponden con 20 empresas.

La concentración y transnacionalización de las ofertas internas de bienes no es exclusiva del mercado argentino, en todo el mundo predominan las “grandes marcas”. Sin embargo, Argentina no sigue el ejemplo de los países más avanzados, donde si existen y se aplican controles sobre los costos y ganancias de las empresas, además de límites a los mercados concentrados.

Es por eso que la activa participación del Observatorio de la Ley 26992 en el control de las tasas de ganancias de los formadores de precios, debería ser el foco central de control de precios. Este le daría al gobierno una herramienta para neutralizar el traslado que las empresas hacen de sus expectativas devaluatorias a precios, mediante el aumento precautorios de sus márgenes de ganancia.

La política antinflacionaria en Argentina debe estructurarse considerando que su economía tiene una tasa de inflación muy por encima del promedio mundial, una concentración empresaria sin control y una altísima inequidad social.

*Rubén Ciani, es licenciado en Ciencias Económicas y dirige el área económica del ISEPCI.

**Contacto: Rubén Ciani 11-56167088/ Prensa: 11-36483667

Fuentes de datos

Portal datos económicos – Ministerio de Economía – febrero 2023

WEO / IMF – Base de Datos octubre 2022

Inflación Congreso – Publicaciones Varias

Análisis de ejecución presupuestaria de APN 2022 – OPC – 2023

Comunicados CAME de ventas minoristas – CAME – 2022/2023

Presión Tributaria – Dirección Nacional de Investigaciones y Análisis Fiscal, MH 2021