Por Rubén Ciani y Ricardo Climent*

Las posibilidades de dolarizar el país, marcada por la disponibilidad de dólares, son limitadas por su escasez. Para concretarla ahora, se impondría una brusca devaluación, con un dólar a $2.200. Esto lleva a sus impulsores a postergar la medida, por lo menos por dos años, buscando hacer previamente los “cambios necesarios”.

El presente artículo, tiene como objetivo introducir conceptos y evidencias vinculadas a la propuesta de dolarización efectuada por la derecha en Argentina para profundizar el debate sobre el tema. Se abordan cuatro aspectos relacionados al debate sobre dicho tema: a) La dolarización de hecho en el país; b) Un breve aporte de la evidencia empírica de la dolarización en el mundo; c) Una descripción conceptual de formatos de dolarización; d) Los efectos sobre el salario.

Una primera aproximación de los desarrollado nos muestra que:

- Argentina no se encuentra aún dolarizada en términos de moneda, especialmente en los sectores populares. Solo considerando alimentos, vestimenta y los servicios regulados; alcanzamos a un 64% de la canasta de bienes y servicios que se comercializa en pesos, porcentaje debe considerarse como un piso fácilmente superado.

- No existen experiencias de dolarización en países de similar envergadura económica que Argentina. Los tres países latinoamericanos que adoptaron el dólar: Ecuador, El Salvador y Panamá, suman un PBI conjunto que apenas supera la tercera parte del PBI de Argentina.

- De los formatos de dolarización desarrollados en los albores del siglo XXI, el que propone aplicarse es el más amplio.

- Las posibilidades de dolarizar el país, marcada por la disponibilidad de dólares, son limitadas precisamente por su escasez. El desbalance del BCRA impone como alternativas una brusca devaluación, con un dólar que tiene un piso de $2.200, imputando el total de reservas brutas del BCRA o un fuerte endeudamiento, no inferior a los 180 mil millones de dólares.

- Estos números son los que llevan a sus impulsores a postergar la medida, por lo menos por dos años, buscando hacer previamente los “cambios necesarios”. De esta forma, se oculta el principal objetivo de la derecha, que es realizar un severo ajuste que posicione aún más a las clases dominantes.

- La magnitud del ajuste, está en su propio discurso en donde proyectan una Argentina prospera para dentro de 25 años.

NIVEL DE DOLARIZACIÓN EN ARGENTINA

Uno de los aspectos más señalados por los sostenedores de dolarizar la economía argentina, es que su moneda ya es el dólar. Si bien desde la convertibilidad, en los años noventa, el dólar es claramente una referencia para la moneda local, el peso argentino es utilizado y circula con normalidad. No debemos confundir inflación atada al dólar, con moneda utilizada.

Las funciones del dinero, para el cual su expresión es la moneda, son tres: a) Unidad de medida (moneda que sirve para valorizar los bienes y servicios); b) Medio de pago (moneda aceptada en la como pago en las transacciones comerciales) y c) Deposito de Valor (medio de ahorro o préstamo).

Considerando el ámbito interno, el peso argentino mantiene sus condiciones de unidad de medida y medio de pago, especialmente en las transacciones con alimentos, vestimenta y servicios, estos últimos relevantes en los sectores populares. El dólar es aceptado en estas dos funciones, específicamente en transacciones que podemos definir como de alto valor, por ejemplo: inmobiliarias, construcción, automotores, etc.; o en servicios con plazos, por ejemplo: alquileres. En los servicios de salud, educación, energía, telefonía, etc., que usualmente son provistos por firmas a gran escala, las regulaciones impiden su tasación dólares.

En suma, como medio de pago y unidad de medida el peso argentino mantiene vigencia para las transacciones vinculadas al consumo básico, con fuerte impacto en los sectores populares. Este es un segmento muy significativo en la demanda de dinero. A modo de referencia de esta relevancia, debemos observar la composición de la Canasta Básica Total (CBT) que mide el gasto de las familias.

El peso argentino continúa siendo dominante en alimentos, bebidas y vestimenta, rubros que ponderan 40% del total. A esto debemos sumar los servicios regulados, tarifados en pesos, que constituyen el 24% de la CBT. Para el resto de la canasta, conformada por recreación, equipamiento del hogar, restaurante y turismo, el peso argentino es aceptado como medio de pago en la mayoría de las operaciones, con mayor competencia con el dólar, especialmente en turismo.

En la función de depósito de valor, es donde la moneda dólar tiende a dominar la demanda de dinero del país. En esta funcionalidad del dinero, en donde las operaciones son de mayores montos y se vinculan directamente a la rentabilidad. Por esta razón y a pesar del cepo cambiario, la autoridad monetaria permite los depósitos en dólar y el estado coloca deuda interna ajustada por la evolución de esa divisa.

Sin embargo, el sistema bancario mantiene un mayor volumen de dinero en para plazos fijos en peso argentino que en dólares, a costa de altas tasas de interés reales, que fijan la rentabilidad relativa entre ambos activos.

La evidencia nos muestra, en primer término, que la economía argentina no se encuentra aún dolarizada en términos de moneda, especialmente en los sectores populares, que serán los más afectados en cuanto a usos y costumbres, considerando su menor propensión al ahorro.

EXPERIENCIAS EN EL MUNDO

En primer lugar, debemos aclarar que no existe una teoría de la dolarización (en términos más estrictos: adopción de la moneda de otros países). Las experiencias conocidas se vinculan en su mayor parte a naciones muy pequeñas, que consideran la adopción de una moneda (dólar o euro) en virtud de su posición geográfica.

Podemos hacer una primera distinción con países que son insulares (pequeñas islas) como Chipre del Norte, Islas Vírgenes, Islas Marshall, Karibati, Micronesia, Tuvalu; estados pequeños de Europa: Vaticano, Liechtenstein, Mónaco, Andorra, San Marino (utilizan el Euro), estados de Europa Oriental: Montenegro y Kosovo (Euro, por sus intenciones de entrar a la UE).

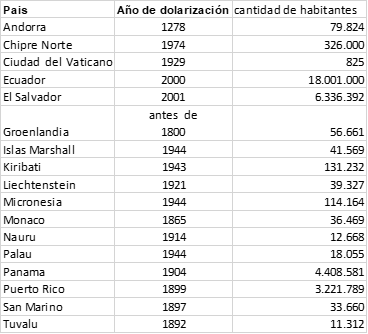

Como puede observarse a partir del Cuadro 1, el grupo de países más importante que adoptó el dólar, se encuentra en Latinoamérica y está integrado por Panamá (interviene el dólar y el balboa desde la construcción del canal interoceánico dominado por los Estados Unidos) El Salvador y Ecuador (dolarizó con alta inflación y utilizado por las corrientes de dolarización como espejo de la situación argentina).

Es importante destacar que la suma de los PBI (indicador de su dimensión económica) de los tres países latinoamericanos dolarizados, alcanza a solo el 36% del PBI de Argentina, que se ubica entre los 25 primeros del mundo (datos 2017-2019 expresados en dólares).

La evidencia de adopción de monedas de otros países en el mundo, nos muestra que además de no contar con desarrollo teórico, no se presentan experiencias compatibles con la envergadura de la economía argentina.

FORMATOS DE DOLARIZACIÓN – PROPUESTAS EN ARGENTINA

A fines del decenio de 1990, cuando Argentina intentaba avanzar desde la convertibilidad a la dolarización, buscando una solución al fracaso de aquella política de cuasi-dolarización, se plantearon los formatos de adopción de moneda de otro país (dolarización). Se clasificaron en 3 formatos la dolarización: oficial, semioficial y no oficial (Schuler – 2000):

1)OFICIAL: Se sustituye la moneda local en su totalidad por la extranjera. Todas las transacciones pasan a realizarse mediante esta nueva divisa internacional. En general, el objetivo perseguido en los países que llevaron adelante este formato, fue eliminar el problema inflacionario en contexto de inestabilidad, reemplazando totalmente la moneda nacional.

Una dolarización de este estilo provoca que el gobierno deje de tener una fuente de financiamiento (emisión monetaria) para cubrir sus desequilibrios fiscales (la “maquinita” del Banco Central). Lo único que les queda en esos casos de desequilibrio es emitir deuda pública o reducir el déficit fiscal.

Asimismo, frente a shocks comerciales o financieros externos, no se presenta la posibilidad de emplear el tipo de cambio flotante como amortiguador. Un ejemplo típico para Argentina es si se registra un escenario internacional de caída en los precios de los commoditties de exportación, no habría forma de suavizar esa caída con una depreciación compensada del valor de la moneda local, que minimice el impacto para los agricultores locales.

En definitiva, todo el tejido económico del país queda expuesto a los vaivenes de la economía internacional, en un grado cualitativamente mayor al actual.

2) SEMIOFICIAL: En este formato la moneda extranjera tiene un manejo legal y puede dominar los depósitos bancarios, aunque manteniendo una posición secundaria con relación a la moneda doméstica, es decir, sin abandonar la propia moneda ni adoptar definitivamente el dólar u otra divisa.

Este tipo de dolarización también suele llamarse Sistema Oficial Bimonetario. La divisa es de curso legal y puede tener un espacio dominante en las cuentas bancarias. Es decir, tanto la moneda local como la divisa tienen espacio en las actividades que les compete.

3) NO OFICIAL: La moneda local continúa operando para pequeñas transacciones. En cambio, las grandes transacciones se realizan a través de una moneda extranjera; además, la moneda extranjera es utilizada como medida de valor o instrumento de ahorro.

En general, este tipo de ahorro no aparece registrado en las estadísticas de los países, pues opera a través de vías ilegales. En ese sentido, el comportamiento del agente económico que ahorra apunta a demandar dinero extranjero para realizar transacciones y acumular, pero existen suficientes trabas estatales que no le permite hacerlo libremente. Este tipo de dolarización es la más parecida a la situación actual argentina

La propuesta de dolarizar en Argentina es impulsada por el sector político de la Libertad Avanza como corolario de su consigna original “quemar el Banco Central” y aún no parece que responda a una estrategia estudiada previamente, ya que no se visualiza con claridad cuándo y cómo se realizará.

Dicha propuesta se aleja de aquellas experiencias liberales que estuvieron asociados al sistema de patrón oro hasta el año 1930, cuando la crisis económica mundial llevó a la implementación en todo el mundo de la institución Banco Central, con la facultad de emitir moneda (sustituyeron a las cajas de conversión de oro a moneda).

Cabe agregar que se torna imposible construir un nuevo patrón oro en Argentina. Con el acuerdo de Bretton Woods en 1944, el dólar estadounidense se constituyó en la única moneda convertible en oro. Esta situación se mantuvo hasta 1971, cuando el presidente Nixon declaró la inconvertibilidad del dólar al oro y con ello terminó de eliminar al patrón oro como sistema monetario.

Por otra parte, la propuesta tampoco cumple con la consigna de eliminar el Banco Central de la República Argentina (BCRA), ya que en los hechos será reemplazado por la Reserva Federal de Estados Unidos, que continuará fijando su política monetaria en forma independiente, a la cual la Nación Argentina quedará atada.

En base a las declaraciones de quienes apoyan la dolarización en Argentina, se puede inferir que el modelo a aplicar sería el descripto como OFICIAL, en la clasificación presentada previamente.

En este formato el gobierno deberá comprar todos los pasivos del BCRA, con las reservas que el mismo tiene. En Argentina los pasivos del BCRA son Base Monetaria, Depósitos y Leliq; en tanto que las reservas se constituyen con su disponibilidad de divisas (dólares).

Un primer obstáculo a salvar en el proceso de dolarización propuesto, es que el BCRA enfrenta un proceso crecimiento de su pasivo, especialmente por el crecimiento de la Leliq; con una caída abrupta de sus reservas, esto último como consecuencia de la caída de las exportaciones por la sequía y de la deuda externa.

VALOR DE TIPO DE CAMBIO – ENDEUDAMIENTO – SALARIO

El dilema entre reservas escasas y pasivos en constante crecimiento que enfrenta el BCRA, se refleja en el valor del dólar en el mercado local (tipo de cambio).

Para dolarizar es necesario alcanzar un equilibrio entre ambos. Las opciones extremas son: a) Elevar el tipo de cambio oficial (TCO) que equilibre esa diferencia, sin aumentar las reservas; b) Incorporar reservas en una cantidad que la iguale con los pasivos, manteniendo sin cambios el TCO.

a) Dolarizar con aumento del TCO – devaluación

Los libertarios afirman que, fiel a sus convicciones, dolarizarían en base al tipo de cambio de mercado, el que identifican con la cotización de dólar Contado con Liquidación (CCL), que en septiembre estaba en torno a los 730 $/dólar.

Esta afirmación, tendiente a mostrar un efecto neutro de la dolarización sobre los salarios, supone que los precios de los bienes están fijados con el dólar CCL. Pero el cálculo del dólar implícito de la Canasta Básica de Alimentos (CBA) que mide el ISEPCI (base 2011=100) se ubicaba en igual fecha a 480 $/dólar, muy por debajo del CCL. Esto nos muestra que, en la mejor opción de los libertarios, se debería efectuar una devaluación del 52%. Esto implicaría una suba de similar magnitud en los precios de los alimentos y una baja real de los salarios.

Sin embargo, ese valor del dólar CCL no equilibra pasivos con reservas. El indicador teórico de equilibrio, es el denominado dólar sombra que calcula periódicamente el BCRA. El mismo alcanzaba en septiembre los 2200 $/dólar, cifra que implicaría una devaluación 350% para los alimentos, siguiendo la medida en base al dólar implícito de la CBA, y claramente un enorme deterioro del salario real, vía el aumento de precios.

El dólar sombra sería un valor mínimo, debido a que se calcula con las reservas brutas del BCRA. Estas incluyen los depósitos en dólares de los ahorristas, que son de su propiedad, y los swaps chinos, que son prestamos del gobierno asiático y que no están disponibles sin su autorización. Si solo deducimos los depósitos de los ahorristas, sin alcanzar a las reservas de libre disponibilidad, el valor del dólar duplicaría al dólar sombra, registrando una devaluación adicional de igual magnitud.

b) Dolarizar con recomposición de reservas – endeudamiento

Los comentarios o trascendido del plan de dolarización de la derecha libertaria señalan que habría un fideicomiso que tomaría los bonos soberanos de Argentina, como el GD30, a la cotización actual, que es el 20% de su valor nominal. Este nos daría los dólares faltantes para comprar los pasivos del BCRA.

Aún no queda claro cuánto es el monto y si el mismo alcanza para dolarizar solo con las reservas del BCRA. En base a los montos de Leliq y Pasivos de septiembre, valuados en dólar al TCO, las reservas necesarias para dolarizar sin devaluar ascenderían a 82.500 millones de dólares. Si las evaluamos al CCL, que como ya fue señalado implicaría una devaluación, disminuirían a 40.000 millones de dólares.

Estos datos nos llevarían a un incremento que alcanzaría como mínimo y hasta superar los 180 mil millones de dólares estimados por algunos economistas, los que se suman al ya pesado crédito del FMI, tomado en el gobierno de Macri, de 40.000 mil millones. El impacto del endeudamiento en los salarios ya tiene como antecedente esta última deuda, que determino una baja en términos reales, del 17% para el sector privado registrado y 27,5% para el no registrado, durante el periodo que va de diciembre de 2017 a diciembre de 2019.

Se reiterarían, así, maniobras de vender a bajo precio y endeudarnos a uno alto. Lo cual nos lleva a las experiencias de la convertibilidad, cuando las empresas se privatizaron al valor de mercado de sus títulos que estaban muy por debajo de su valor real.

Estos números del balance del BCRA muestran que las proyecciones de dolarización se basan en un desconocimiento de los mismos. En este contexto, cambian el discurso postergando su implementación para dentro de dos años. En dicho lapso, postulan realizar los “cambios estructurales” planteados continuamente por la derecha.

Claramente resulta insólito proponer una dolarización en un país que precisamente tiene escasez de dólares, y esto muestra que el principal objetivo es realizar un severo ajuste que posicione aún más a las clases dominantes.

Rubén Ciani es coordinador del área económica del ISEPCi y Ricardo Climent es integrante del área económica del ISEPCi.

Contacto: Rubén Ciani 11-56167088/ Prensa: 11-36483667